Mar subió 20 centímetros según expertos asiáticos y europeos

Hanoi, 5 de noviembre. Expertos de Asia y Europa afirmaron aquí que el mar subió 20 centímetros y la temperatura media anual se incrementó entre 0,5-0,7 grados centígrados en los últimos 50 años.

La campana de alarma sonó hoy tras los debates sostenidos por unos 200 funcionarios gubernamentales y científicos en un taller de la Cumbre ASEM, un foro que reúne a los países de la Unión Europea, los 10 del sureste asiático, China, Japón, Surcorea, India, Mongolia Y Pakistán.

El grupo compartió ideas sobre cómo responder al cambio climático y las enfermedades emergentes, según concluyeron los especialistas, un reto clave por el mundo respecto a la habilidad de los sistemas sanitarios para encarar los efectos directos e indirectos de la negativa evolución del clima.

Durante dos jornadas de intercambio abiertas la víspera insistieron en denunciar que el cambio climático amenaza la salud, lo cual impone requisitos vitales tales como mejorar la administración, un desarrollo poblacional planificado y un empleo más eficiente de los recursos.

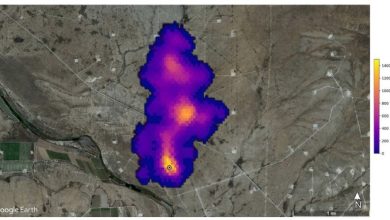

Representantes del Ministerio de Recursos Naturales y Medio Ambiente de Vietnam presentaron un estudio que confirma el alza de la temperatura hasta 0,7 grados y la elevación del mar en 20 centímetros durante el último medio siglo.

Los estudios de ese órgano gubernamental adelantan que para 2021 Vietnam enfrentará temperaturas superiores en 2,3 grados y el nivel del mar aumentará 75 centímetros.

El taller, abierto por una iniciativa vietnamita, de Hungría y Dinamarca en la Cumbre ASEM de 2008 en Beijing, centró su agenda en los perjuicios del cambio del clima a la salud humana y en enfermedades existentes y nuevas relacionadas con ese fenómeno como las infecciones gastro-intestinales y trastornos respiratorios y contagiosos.

Fuente: rian.ru