Nuevo cable submarino unirá a Latinoamérica y Europa: La red BELLA

• La Unión Europea ha anunciado su apoyo al despliegue de la red BELLA, un cable submarino que unirá Latinoamérica y Europa sin pasar por Estados Unidos.

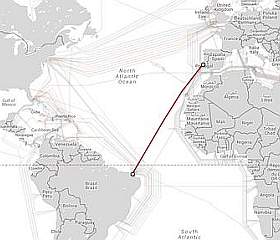

• Hasta ahora el 90% de las comunicaciones de datos entre Europa y Latinoamérica pasaba por Estados Unidos.

• Europa aportará 25 millones de euros a este proyecto que culminará en 2017.

La red BELLA y el cable EulaLink

La red BELLA (Building Europe Link to Latin America) de la Unión Europea es mucho más que un cable submarino. Es un ambicioso proyecto de despliegue de red que unirá, mediante enlaces terrestres, Venezuela, Colombia, Ecuador, Perú, Chile, Argentina y varios puntos de Brasil para, después, desplegar un cable submarino para unir esta red con el continente europeo, concretamente con Portugal.

El EulaLink, que es como se llama este cable, es un proyecto que llevarán a cabo Telebras (el antiguo operador gubernamental de comunicaciones de Brasil) e IslaLink (un operador de cable de España que es especialista en desplegar y operar redes de cables submarinos) y para el que la UE aportará 25 millones de euros.

La red BELLA es un ambicioso proyecto de despliegue de fibra óptica que unirá Latinoamérica con Europa. El proyecto incluye el despliegue de un cable submarino desde Brasil a Portugal

Los 25 millones de euros que aporta la Unión Europea seguramente sean insuficientes para cubrir el presupuesto total del proyecto. Siempre se comentó que el gobierno de Brasil también iba a sufragar parte del mismo y, según ha indicado la Unión Europea en su nota de anuncio, el proyecto se articulará mediante una colaboración público-privada, por tanto, tanto IslaLink como Telebras también aportarán capital (además de ejecutarlo).

Uno de los objetivos es apoyar la investigación científica y la cooperación Europa-Latinoamérica. Una comunicación directa permite reducir el retardo y, por tanto, abre las puertas a trabajar en remoto con sistemas como el LHC de Ginebra o el Observatorio de Atacama en Chile. Además, también es un importante refuerzo para el despliegue de conexiones de banda ancha en Latinoamérica. La Unión Europea tipifica en que un 10 % de aumento de penetración de banda ancha en la población de un país tiene un impacto positivo de 1,4 % de aumento del PIB de ese país.

Los despliegues de cables submarinos se realizan mediante buques cableros que depositan el cable de fibra óptica sobre el lecho marino

La independencia de Estados Unidos

Cuando Edward Snowden destapó los programas de espionaje de la NSA, Brasil fue uno de los países que respondió de manera más firme. Entre las decisiones que adoptó la presidenta del país (además de cancelar un viaje oficial a Estados Unidos), se encontraba el desarrollo de un sistema de correo electrónico para los ciudadanos de Brasil y el despliegue de un cable submarino propio.

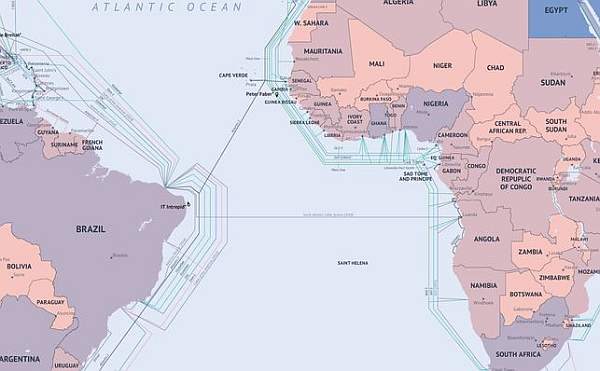

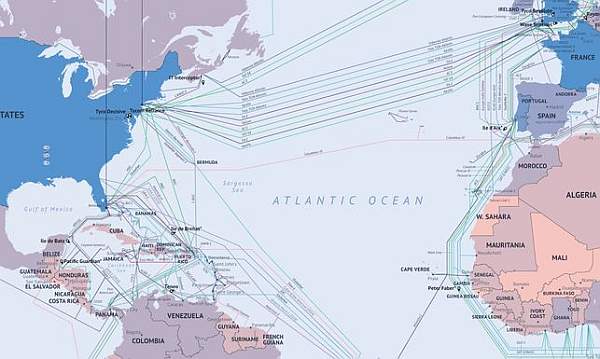

En aquel momento, estaba planificado el despliegue (que culminará en 2016) del cable SACS (South Atlantic Cable System), un cable submarino con capacidad de transmisión 40 Tbps y que une Sangano (Angola) con Fernando de Noronhay Fortaleza (Brasil). A esta infraestructura Brasil ha sumado el despliegue de este cable de 5.800 kilómetros que, cruzando el Océano Atlántico, unirá Lisboa (Portugal) con Fortaleza (Brasil), con paradas en Madeira, Gran Canaria y Praia, una isla de Cabo Verde) y que será financiado tanto por la Unión Europea como por Brasil.

Si tenemos en cuenta que, según los datos de la Comisión Europea, el 90 % del tráfico de datos entre Latinoamérica y Europa termina pasando por Estados Unidos, este despliegue de la Unión Europea es una gran apuesta por la privacidad y la independencia tecnológica. Si bien es cierto que ya existía un cable submarino que unía Europa con Latinoamérica (Atlantis-2), este solamente está destinado a cursar llamadas telefónicas y no ofrece capacidad para cursar grandes volúmenes de datos (el cable entró en servicio en el año 2000).

Las infraestructuras que sustentan nuestras comunicaciones

Prácticamente el 90% de las comunicaciones de datos que cursamos terminan pasando por esas grandes autopistas de información que forman las redes de cables submarinos. Desde que en el año 1850 se tendiese el primer cable submarino de cobre para unir Francia e Inglaterra (a través del Paso de Calais), los fondos de mares y océanos se han convertido en la base para nuestras comunicaciones.

Salvo el cable Atlantis-2, que se usa en comunicaciones de voz, no existe una conexión directa entre Europa y Latinoamérica

Esta gran red submarina permite unir países y continentes a través de cables que se despliegan lentamente (por medio de los "buques cableros") y que gracias a servicios como TeleGeography o Cable Map podemos observar con bastante detalle.

Precisamente, para entender mejor la importancia del despliegue de la red BELLA de la Unión Europea podemos observar en estos mapas las infraestructuras actuales. Uno de los aspectos clave es que, tal y como comentamos, Latinoamérica y Europa solamente tienen un enlace directo (el Atlantis-2) que es para comunicaciones de voz; por tanto, Latinoamérica depende de cables que pasan por Estados Unidos.

Prácticamente, todas las conexiones entre Europa y América pasan por Estados Unidos y Reino Unido

Entre estos cables destaca el Cable submarino Panamericano (PAN-AM) une Chile, Perú, Ecuador, Colombia, Venezuela, Aruba, Panamá y Estados Unidos, cubriendo un trazado de 14490 kilómetros y ofrece una capacidad de 190 Gbps, el cable SAm-1 de Telefónica que ofrece 2 Tbps y une Estados Unidos, Puerto Rico, Brasil, Argentina, Chile, Perú, Guatemala, Ecuador y Colombia o el anillo que forma el cable ARCOS-1 entre Estados Unidos, el Caribe, México, Colombia y Venezuela entre otros países.

Imágenes: Comisión Europea, TeleGeography, Brian Yap (Flickr), Jonathan Khoo (Flickr) y Global Marine Systems (Flickr).

Este texto reproduce un extracto del artículo "La red BELLA: el cable submarino que conectará Latinoamérica y Europa sin pasar por EEUU" publicado en eldiario.es, que puede ser leído enteramente aquí.

Fuente: Juan Jesús Velasco – eldiario.es